Quais indicadores devo olhar para escolher as melhores ações?

Existem alguns indicadores que são fundamentais quando fazemos a análise de ações.

Eles nos ajudam a entender quais são os riscos, como é a performance e até mesmo se estamos pagando um preço justo por aquela empresa.

Por isso, hoje vou te mostrar quais são esses indicadores e como você deve analisá-los antes de colocar uma ação na sua carteira.

Indicadores de Performance

Os indicadores de performance nos ajudam a entender quais são as expectativas de crescimento de uma determinada empresa, além de nos indicar a sua eficiência operacional.

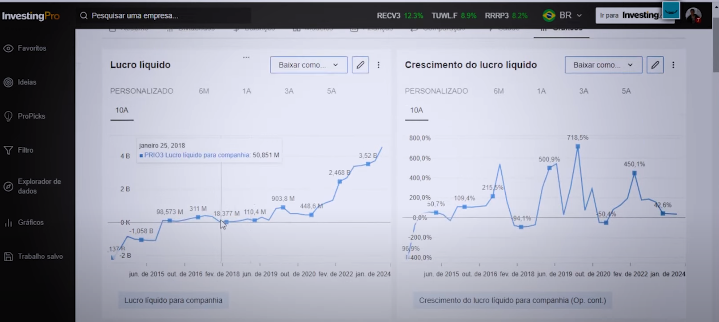

O primeiro indicador de performance que vamos olhar é o lucro líquido.

Lucro Líquido

É importante que as empresas que estamos buscando tenham um lucro líquido consistente e, preferencialmente, crescente.

Esse indicador nos mostra que se a companhia está em um processo de valorização.

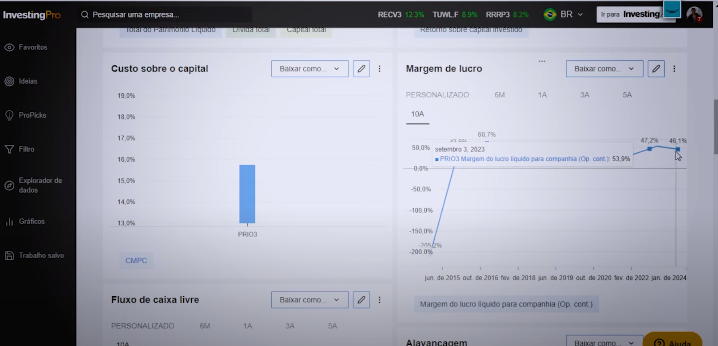

Veja esse exemplo, do ativo PRIO3.

Fonte: InvestingPro

Essa é uma empresa que apresenta um lucro líquido crescente nos últimos anos.

Porém, as expectativas do mercado são baseadas não só no fato de o lucro ser crescente, mas se ele cresce de forma sustentável.

Por isso, vamos analisar um segundo indicador.

Retorno sobre o Investimento

Esse indicador nos mostra a eficiência de uma empresa, ou seja, qual o retorno que ela está tendo em relação ao investimento que está fazendo.

No caso do PRIO3, notamos que o retorno sobre o investimento não só está positivo como está crescente.

Esse é um sinal verde para a empresa continuar aumentando o seu investimento, uma vez que ele está trazendo um retorno que impacta diretamente o lucro líquido que ela tem.

Fonte: InvestingPro

Margem de Lucro

Outro indicador que gosto de olhar é a margem de lucro, que nos mostra qual é o potencial de geração de caixa de uma empresa.

Isso nos mostra que essa é uma companhia que não trabalha alavancada, além de indicar que uma possível queda na receita não impactaria profundamente na sua saúde financeira.

Fonte: InvestingPro

A margem de lucro da PRIO3 é de 46.1%, o que mostra que ela possui uma excelente geração de caixa e que o seu lucro líquido cresce mais do que a sua dívida.

Indicadores de Risco

Os indicadores de risco nos ajudam a entender se vale a pena adquirir um ativo e até quando vale a pena mantê-lo na nossa carteira.

Para isso, gosto de analisar os seguintes indicadores:

Liquidez Corrente

Toda empresa possui ativos e passivos circulantes.

Os ativos circulantes correspondem a todos os ativos que estão em carteira, dando liquidez à empresa.

Já os passivos correspondem a todas as obrigações de curto prazo que a empresa tem.

É importante que os ativos sejam sempre maiores que os passivos, do contrário a empresa corre risco de não conseguir cumprir suas obrigações de curto prazo.

Se acontecer algum problema na geração de caixa, no médio e longo prazo a empresa pode ir à falência.

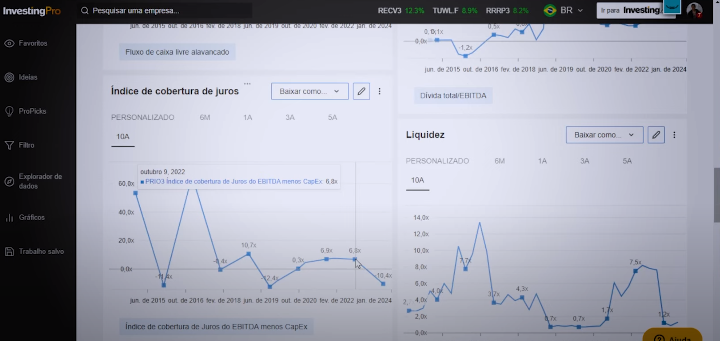

Alavancagem

A alavancagem nos mostra a relação entre a dívida de uma empresa e o quanto ela gera de caixa.

Um dos indicadores mais utilizados para analisar a alavancagem é o dívida/ebitda, que nos mostra em quanto tempo uma empresa consegue pagar as suas dívidas.

No caso da PRIO3, por exemplo, a alavancagem é de 1.9, o que mostra que, em menos de 2 anos, ela pagaria todas as dívidas que possui.

Fonte: InvestingPro

Índice de Cobertura de Juros

Esse indicador nos mostra quantas vezes a geração de caixa consegue pagar a taxa de juros que a empresa possui.

No caso da PRIO3, esse valor é de 6.8, o que mostra que o caixa da empresa conseguiria pagar 6.8 vezes a taxa de juros que ela tem.

Fonte: InvestingPro

Indicadores de Preço

Caso você não se recorde, o mercado sempre trabalha com base em ciclos de otimismo e pessimismo.

Dessa forma, os ativos estão, na grande maioria do tempo, sendo negociados acima ou abaixo de um valor médio.

Por isso, para sabermos se um ativo está descontado, olhamos para dois indicadores de preço.

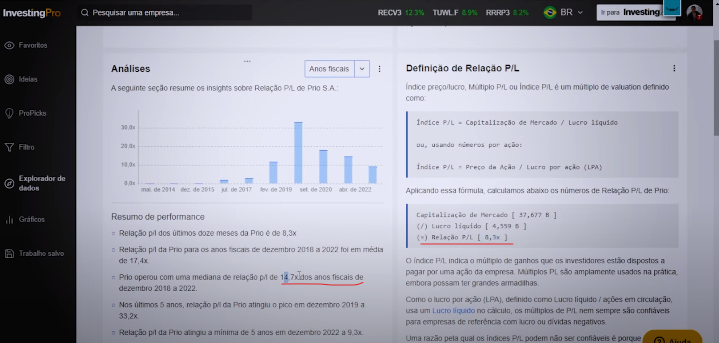

Preço/ Lucro médio

Vamos analisar a relação P/L da PRIO3.

Fonte: InvestingPro

A PRIO3 possui um P/L médio de 14.7 , segundo a análise da InvestingPro.

Atualmente, o seu valor de P/L está em 8.3, o que significa que a empresa está sendo negociada com desconto.

Isso significa que o seu lucro está crescendo, porém o preço do ativo não está subindo.

Porém, sabemos que, quando o ciclo de otimismo acontecer, o seu preço tende a subir, ultrapassando o P/L médio.

Quando isso acontecer, é um bom momento para fazermos a venda dele.

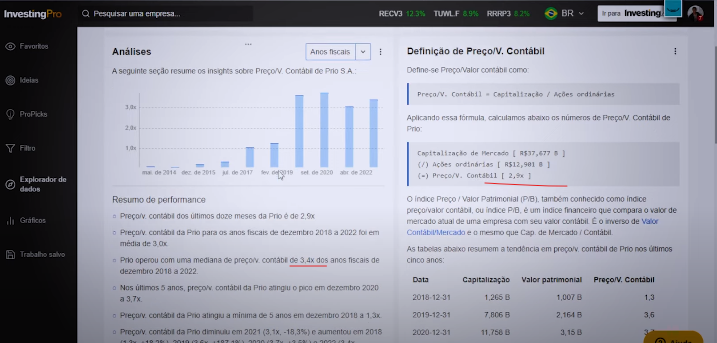

Preço/Valor Patrimonial médio

Outro indicador que devemos analisar é o Preço/Valor Patrimonial.

No caso da PRIO3, temos o seguinte cenário:

Fonte: Investingpro

O seu P/VPA médio é de 3.4 nos últimos anos.

Atualmente, a empresa está sendo negociada a 2.9, descontada em relação ao seu valor médio.

Isso nos mostra que a empresa está sendo negociada abaixo do seu valor justo, mais um indicador que é um bom momento para adquirir esse ativo.

Conclusões

Como trabalhamos com o mercado de opções pensando sempre no médio e longo prazo, gostamos sempre de reiterar a importância de fazer a análise antes de comprar um ativo.

É muito importante colocar na sua carteira apenas empresas que tenham um bom potencial de trazer retornos, que não apresentem riscos para os seus investimentos e que estejam sendo negociadas a um bom valor.

Seguindo esses passos, você com certeza vai conseguir utilizar as estratégias com opções da melhor forma.