Spread de Calendário: a melhor estratégia com opções de 2023

O spread de calendário é uma estratégia com opções que utilizamos todos os meses aqui na Invius no nosso canal de recomendações do mercado brasileiro, o Opções e Oportunidades.

E existe um bom motivo para isso.

Só em 2023, mesmo com o mercado financeiro morno, conseguimos um rendimento médio mensal de 5.63%, com uma taxa de acerto de mais de 90%.

E esse é um resultado que vem se consolidando ao longo do tempo: nos últimos dois anos, nosso retorno mensal tem sido na casa dos 6%, com taxa de acerto acima dos 90%.

Por isso, hoje quero falar um pouco mais sobre essa que considero a melhor estratégia do ano de 2023.

O Spread de Calendário

O spread de calendário é uma estratégia que utilizo há muitos anos, desde quando eu ainda trabalhava na XP Investimentos.

Naquela época eu percebi que, sempre que nos aproximávamos do vencimento das opções, muita gente reclama muito da lateralização que acontecia no mercado nesse período.

Eu pensei “Por que não aproveitar essa lateralização para gerar renda nessa virada de vencimento?”.

Mas porque isso dá certo?

Market Makers

Market Makers são instituições que recebem uma taxa para dar liquidez às opções que são negociadas na bolsa de valores.

Eles são obrigados a comprar ou vender opções.

Porém, como eles já estão recebendo dinheiro para fazer essas negociações, eles não querem se expor ao risco do mercado.

Por isso, eles montam suas operações com posição de proteção, onde analisam o delta das opções e, de acordo com essa análise, compram ações e vendem ações (ou vice-versa) de forma a ficarem “headados” no final.

Quando nos aproximamos do vencimento das opções, esse delta oscila muito, fazendo com que as negociações fiquem cada vez mais intensas, o que acaba travando os preços.

O Spread de Calendário na prática

Antes de começar a montar a estratégia, fica um alerta: por ser uma estratégia mais arriscada, alocamos pouco capital nela.

O spread de calendário serve para melhorar a rentabilidade da nossa carteira. Por isso, muito cuidado!

Quando nos aproximamos do vencimento das opções, fazemos a venda de uma opção ATM e compramos uma opção do mesmo ativo com vencimento mais longo.

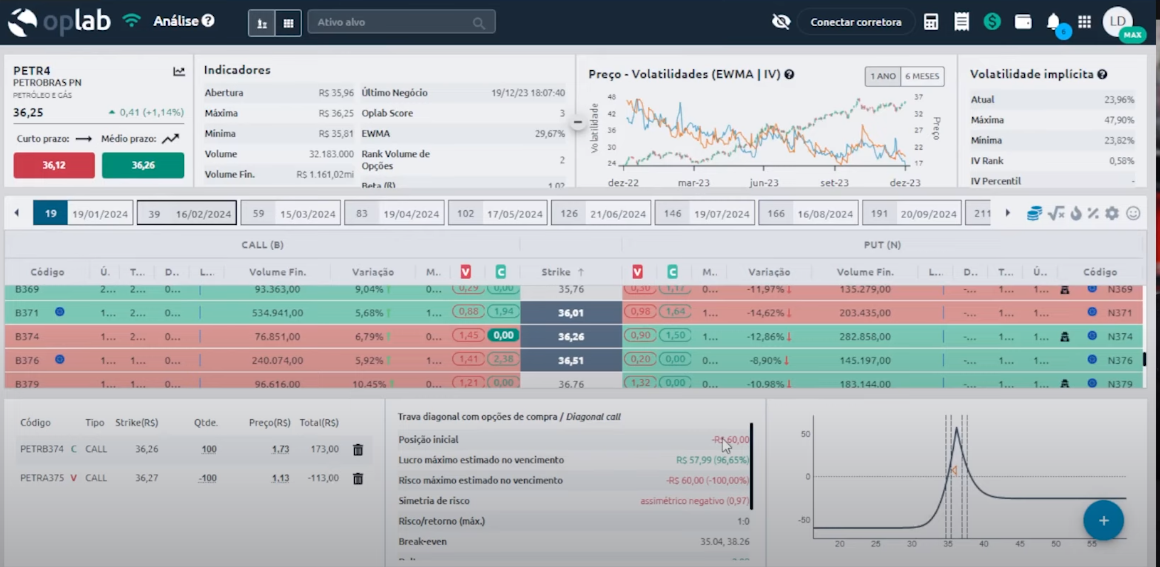

Vamos fazer um exemplo com PETR4.

Nesse caso, vamos pagar R$ 60 para montar essa operação.

A opção que vendemos, que está mais próxima do vencimento, vai desvalorizar muito mais rápido do que a opção que compramos, mais longa.

Assim, é como se nós comprássemos a opção por R$ 60 e vendêssemos por um valor maior, dependendo do valor da desvalorização da ponto vendida.

Cuidados ao montar a operação

Quando montamos esse tipo de estratégia, temos que tomar alguns cuidados.

- É importante que a volatilidade implícita da ponta vendida esteja muito maior que a da ponta comprada.

- Devemos sempre trabalhar com ativos que tenham liquidez nas opções

- Existe um risco de perda do valor investido, então devemos sempre ter cuidado ao montá-la. E se necessário, fechar a posição antes do vencimento, de forma a diminuir os prejuízos.