Como duplicar as taxas na venda de PUT usando a volatilidade implícita

A volatilidade implícita é um conceito muito importante para quem opera no mercado de opções.

Ela representa a variação que o mercado está esperando sobre um ativo e é utilizada para determinar o valor real de uma opção e definir o seu preço.

Uma característica muito interessante desse indicador é que, quanto maior a volatilidade implícita de uma opção, maior é a taxa que recebemos para operar com ela.

Mas o que faz a volatilidade implícita variar?

Existem diversas situações que fazem com que a volatilidade implícita de um ativo oscile.

Uma delas é a liberação de balanço de uma empresa, que faz com que a volatilidade do ativo suba expressivamente.

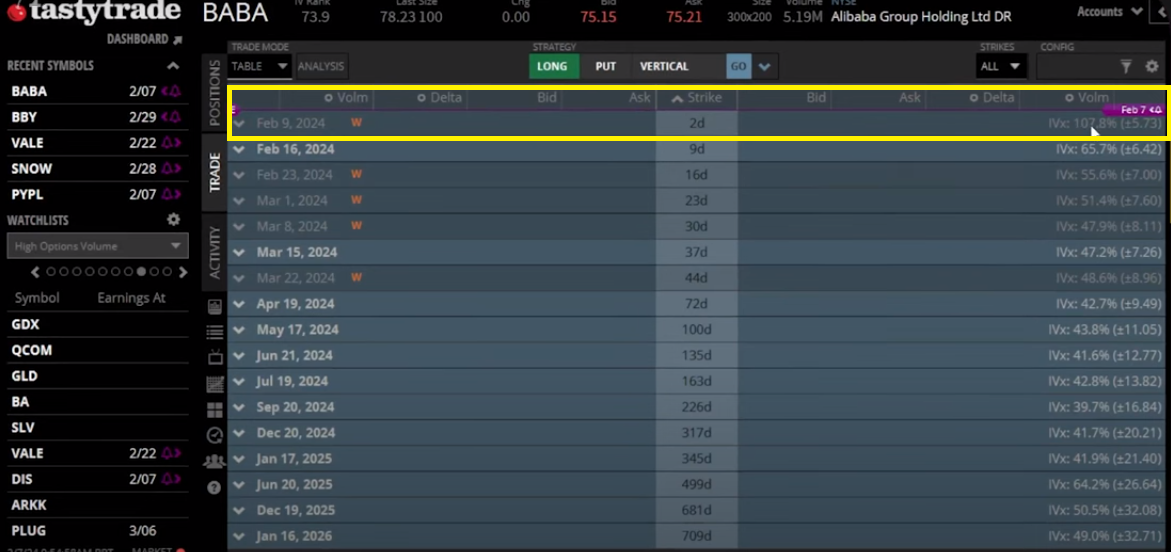

Veja o que acontece com a volatilidade do BABA (Alibaba) perto do balanço.

Ela chegou a 107,8% perto da liberação, voltando ao seu preço médio após o balanço (na faixa dos 40 a 50%).

Isso significa que, caso eu tivesse montado uma operação ATM com esse ativo para um vencimento próximo ao balanço, eu teria conseguido uma taxa de US$ 2,70 em dois dias.

Como o valor do ativo é US$ 70, isso representaria um rendimento de 3,46% em dois dias!

Essa é uma estratégia muito utilizada no mercado americano.

Aqui no Brasil, costumávamos ficar muito restritos a esse tipo de oportunidade por conta dos vencimentos mensais das opções.

Porém, agora que os vencimentos semanais passaram a ser uma realidade na B3, podemos utilizar essa característica para aumentar os nossos rendimentos por aqui.

Volatilidade implícita x Venda de PUT

A venda de PUT consiste na venda de uma opção de venda, na qual recebemos uma taxa em troca da obrigação de ADQUIRIR um ativo caso o mercado caia abaixo do valor de strike.

Como você deve ter percebido, coloquei a palavra adquirir destacada para que você sempre se lembre de que esse é um risco desse tipo de operação.

Por isso, é importante sempre analisar o que você está colocando na sua carteira de ações.

Jamais escolha opções apenas pelo prêmio que está sendo pago!

Uma vez que definimos que para executar venda de PUT precisamos trabalhar com boas empresas, vamos analisar alguns ativos da B3.

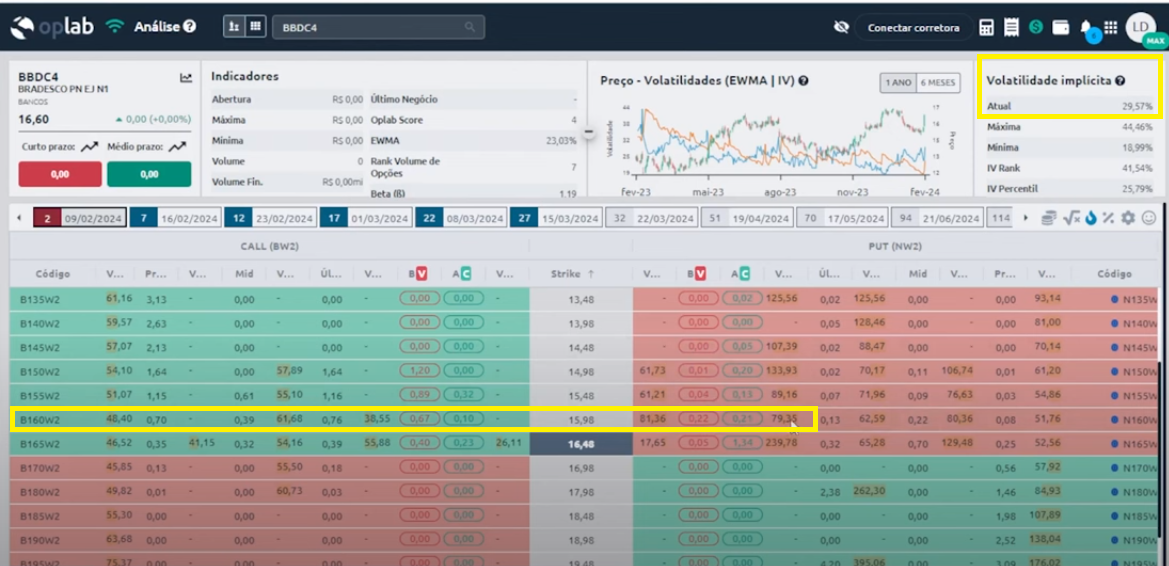

Na imagem abaixo conseguimos ver como a volatilidade do BBDC4 aumentou próximo ao balanço do Bradesco, chegando a 79,35% para uma opção ATM.

Isso representa quase o triplo da volatilidade do ativo na condição atual (29,57%).

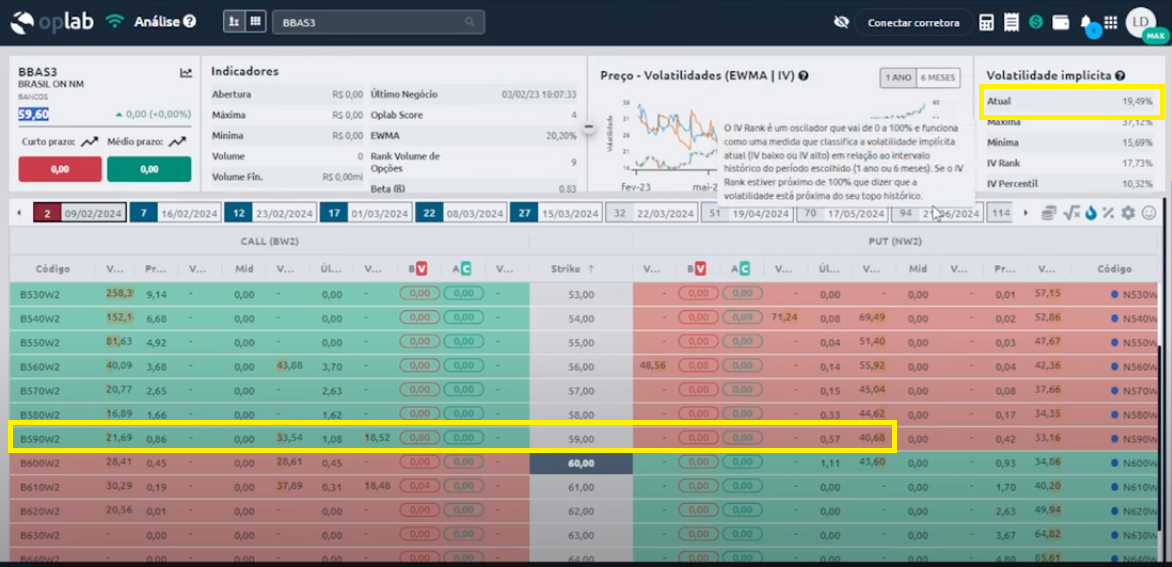

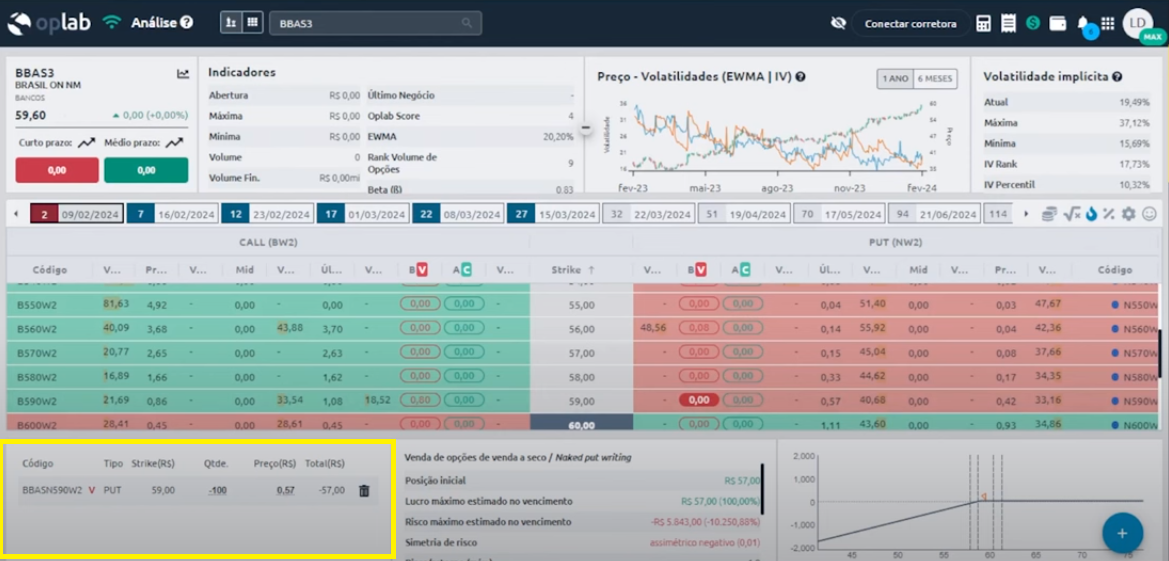

Já na imagem abaixo, temos uma análise da volatilidade do Banco do Brasil (BBAS3) próximo da divulgação do seu balanço.

A volatilidade do ativo chegou a 40,68%, mais que o dobro do valor atual de 19,49%.

Se fossemos montar uma venda de PUT com essa opção, conseguiríamos uma taxa de 0,96% para dois dias (R$ 0,57/R$ 59).

Conclusões

Com a implementação dos vencimentos semanais no Brasil, conseguimos aproveitar o aumento da volatilidade implícita dos ativos para aumentar as nossas taxas.

Minha dica: fique de olho em eventos que possam causar esse aumento, como balanços, e faça a venda de PUT para boas empresas!