Os dois maiores erros na Venda de PUT

A venda de PUT é uma estratégia muito simples que pode ser executada por estrategistas de opções com qualquer nível de conhecimento.

Porém, ao longo dos meus 15 anos no mercado, 5 deles tendo a minha própria empresa, vi muita gente quebrar a cara com essa estratégia por conta de dois erros básicos.

E hoje, quero te falar um pouco sobre quais são esses erros e como você pode evitá-los.

O mercado de opções

Eu comentei com você sobre dois erros que as pessoas cometem quando fazem venda de PUT, mas eu poderia incluir facilmente um terceiro erro que está relacionado com o mercado de opções em geral.

“Não encarar o mercado de opções como uma ferramenta de médio/longo prazo”.

O mercado de opções ainda é muito obscuro para a grande maioria dos investidores pessoa física no Brasil.

Isso acontece porque muita gente relaciona opções com “aposta”, “day trade”.

Mas a forma como eu encaro opções é totalmente diferente.

Para nós aqui da Invius, as opções são uma ferramenta que utilizamos para:

- No curto/médio prazo, rentabilizar a nossa carteira

- No médio/longo prazo, adquirir boas empresas a bons preços, recebendo não só renda via dividendos, mas via opções também.

Por isso, nossas estratégias são exaustivamente analisadas e montadas com cuidado, para garantir que os seus riscos de perder capital sejam os menores possível.

Preferimos gerar renda aos poucos (e mesmo assim, nossa média mensal ultrapassa vários tipos de renda fixa por aí), mas com segurança e respeito pelo seu dinheiro.

Inclusive, a venda de PUT é uma das primeiras estratégias que executamos para começar esse processo de geração de renda.

Também conhecida como Lançamento Sintético, essa estratégia consiste na venda de uma opção de venda, na qual recebemos uma taxa em troca da obrigação de ter que adquirir um ativo por um determinado preço caso o mercado caia.

Essa taxa recebida é o que chamamos de prêmio de risco, e geralmente ela é maior quanto mais alta é a volatilidade implícita de um ativo.

E aqui entra a primeira cilada da venda de PUT.

Erro nº 1 na Venda de PUT – Não analisar a empresa

A parte mais difícil de aprender quando começamos a trabalhar com mercado financeiro é ter inteligência emocional.

Muita gente cai na cilada de fazer venda de PUT apenas por fazer, se preocupando apenas com a taxa e sem olhar para a empresa com a qual está operando.

E claro que durante algum tempo isso vai funcionar.

Porém, o risco da venda de PUT é sempre relegado às ações que, uma hora ou outra, você vai ter que adquirir.

Se você não analisa o que está colocando na sua carteira, no final você vai acabar com várias empresas ruins(que podem inclusive ir à falência e te dar uma dor de cabeça tremenda).

Por isso, nunca execute nenhuma estratégia com opções antes de analisar a empresa.

Nesse momento você deve estar se perguntando:

“Tudo bem Leo, eu entendi que é importante fazer a análise da empresa antes de montar uma venda de PUT. Mas eu só preciso me preocupar se o mercado estiver caindo, certo?”

E isso nos leva à segunda cilada da venda de PUT.

Erro nº 2 na Venda de PUT – Não analisar o Custo de Oportunidade

Outro erro que muita gente comete quando faz venda de PUT é pensar apenas no curto/médio prazo.

Lembra quando eu falei que o mercado de opções é uma ferramenta que usamos pensando no médio/longo prazo?

Quando falamos em médio/longo prazo, temos que lembrar como funcionam os ciclos de mercado.

Se você se recorda, o mercado funciona em ciclos de pessimismo e ciclos de otimismo, nos quais o preço de um ativo pode variar para baixo ou para cima do seu preço médio.

Pois bem, existe uma outra análise que podemos fazer que nos diz qual é o preço justo de um ativo.

A partir dessa análise, conseguimos avaliar qual a perspectiva de upside/downside de uma ação, além de determinar qual seria o retorno dela no médio e longo prazo.

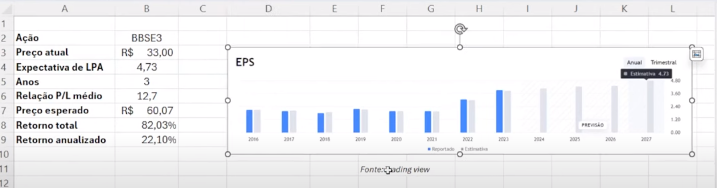

Dá uma olhada nessa simulação que eu fiz do ativo BBSE3 na plataforma Trading View.

O preço atual do ativo é R$ 33. Porém, se a sua expectativa de LPA e P/L médio se mantiverem, em 3 anos o preço esperado para esse ativo é de R$ 60,07.

Isso representa um upside de mais de 82%, que nos gera um retorno anualizado de 22,10%!

Esse é o poder dos juros compostos.

Por isso, além de analisar se a empresa com a qual você está trabalhando é boa, é importante analisar quais são as expectativas dela no longo médio e longo prazo para decidir se é melhor usá-la apenas para gerar renda com venda de PUT ou se é melhor colocá-la de uma vez na sua carteira, pensando no futuro.

Conclusões

Seguindo essas duas dicas, você com certeza vai conseguir utilizar a venda de PUT da melhor maneira possível, evitando empresas bombas e garantindo empresas “galinha dos ovos de ouro” na sua carteira.