Como proteger a queda das ações utilizando estratégias com opções

Temos diversos materiais que mostram como podemos utilizar estratégias com opções para aumentar a rentabilidade da nossa carteira.

Porém, recentemente tivemos uma alta em diversos ativos tanto no mercado americano quanto no mercado brasileiro, que trouxe junto consigo um receio de uma possível queda.

Por isso, hoje quero te mostrar uma outra utilidade das estratégias com opções: a proteção de carteira.

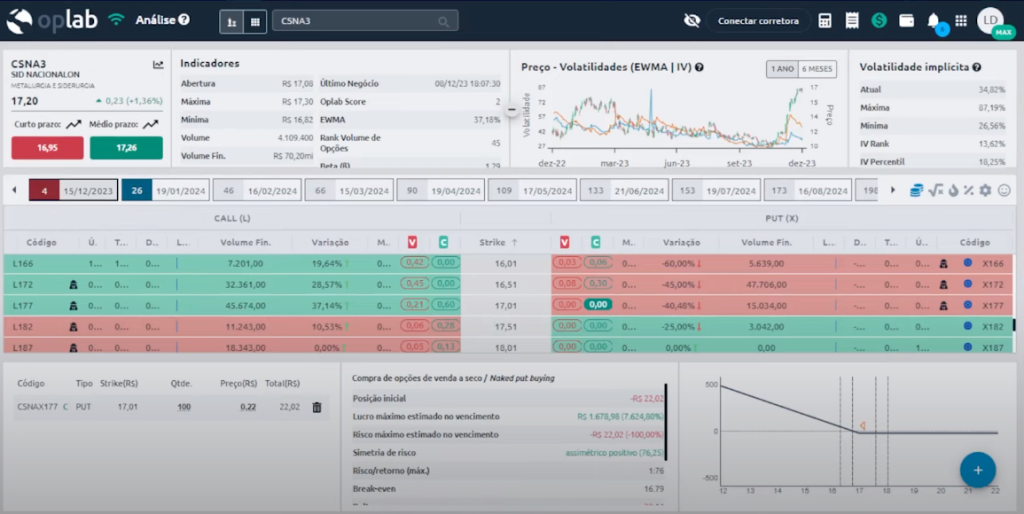

Estratégias com Opções – Compra de PUT

A compra de PUT é uma estratégia com opções clássica para a proteção de carteira.

Vamos utilizar como exemplo o ativo CSNA3, que passou recentemente por uma alta e está cotado a R$ 17,20.

Podemos realizar a compra de PUT com vencimento para 26 dias, com um strike a R$ 17.

Para isso, vamos pagar uma taxa de R$ 0,22.

Se o mercado tiver uma movimentação de queda, tenho o meu direito de vender o ativo por R$ 17 assegurado.

É claro que essa proteção vai durar apenas 26 dias, e para isso estarei pagando uma taxa de R$ 0,22, o que representa 1,27% do valor do ativo.

Quando a liquidez do mercado é boa, como acontece no mercado americano, conseguimos trabalhar com opções longas.

Essas opções com vencimentos mais longos tanto nos garantem a proteção por mais tempo, quanto possuem taxas menores.

Porém, no mercado brasileiro, isso não é tão fácil de encontrar.

Assim, podemos utilizar uma segunda estratégia.

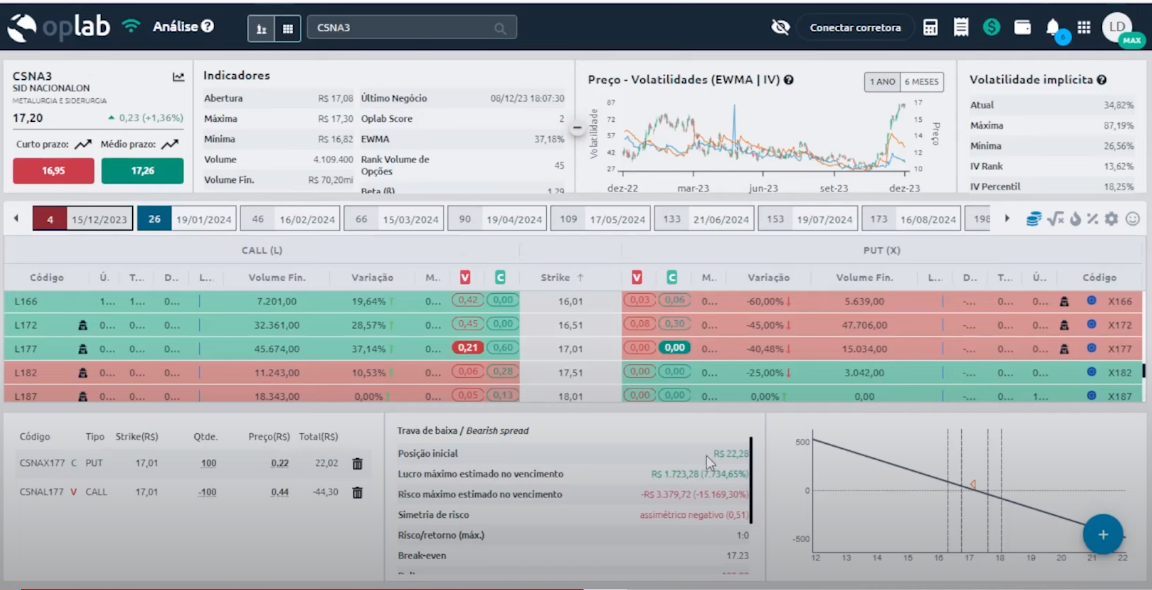

Estratégias com Opções – Risk Reversal

O Risk Reversal é uma estratégia na qual fazemos a compra de uma PUT e a venda de uma CALL no mesmo strike.

Com isso, acabamos travando o lucro da nossa operação.

Se o mercado subir, nós não aproveitamos a movimentação de alta.

Porém, se ele cair, conseguimos sair da operação com lucro.

No exemplo anterior, com CSNA3, eu receberia R$ 22 de taxa.

Como essa é uma operação de crédito, na qual você recebe para montar a estrutura, não é necessário que você tenha saldo em conta para executá-la.

Porém, como temos as ações em carteira, elas seriam chamadas como margem de garantia.

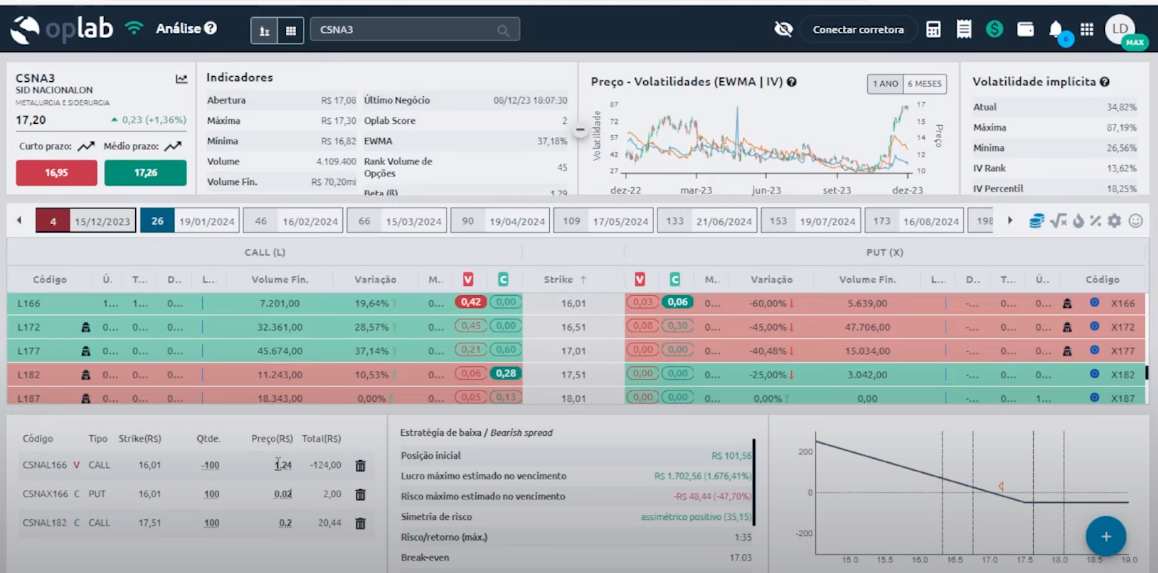

Caso você queira manter as ações em carteira, porque enxerga muito potencial nelas, existe uma terceira estratégia com opções que podemos utilizar.

Trata-se da compra sintética de PUT.

Estratégia com Opções – Compra Sintética de PUT

Na compra sintética de PUT, montamos um risk reversal com um strike um pouco mais baixo (R$ 16, por exemplo) e fazemos uma compra de CALL com um valor um pouco acima, como R$ 17,51.

Caso o mercado caia e se mantenha acima dos R$ 16, eu receberei R$ 1,03 para vender o meu ativo a esse valor.

Isso significa que, no final, o meu preço de venda seria na verdade em torno de R$ 17,03.

No final, acabaríamos perdendo um pouco do lucro na movimentação de queda.

Porém, se o mercado continuar com a sua movimentação de alta, continuamos ganhando com essa alta do preço.

Assim, recebemos pela operação usando somente os ativos como margem, sem desembolsar grana para isso.