Estratégias de opções avançadas – Ratio Spread

Uma forma eficiente de estudar as estratégias com opções mais avançadas é partir do princípio de que todas as estratégias derivam das operações básicas: a compra e venda de CALL e a compra e venda de PUT.

Guia Do Iniciante em Opções

Dentre as estratégias mais básicas, podemos destacar:

– A compra a seco de CALL ou PUT

– Os Lançamentos (venda de CALL ou PUT)

– As travas de alta e de baixa (compra e venda de CALL ou copra e venda de PUT)

Vamos adicionar um pouco mais de complexidade, introduzindo as estratégias de Ratio Spread.

O que é uma estratégia Ratio Spread

O spread (ou trava) consiste da compra e venda de CALL (ou da compra e venda de PUT) em strikes diferentes.

Já o Ratio envolve uma quantidade diferente entre as opções do spread, por exemplo 2:1 ou 3:1.

A adição de mais opções ao spread abre um leque muito grande de possibilidades. Vamos comentar sobre as principais estratégias.

Tem um capital investido de mais de R$500 mil ou uma capacidade de aporte mensal de R$10 mil?

Agende uma sessão individual de consultoria comigo e entenda se o seu portfólio de investimentos está operando no seu maior potencial.

AGENDAR SESSÃORatio Call Spread

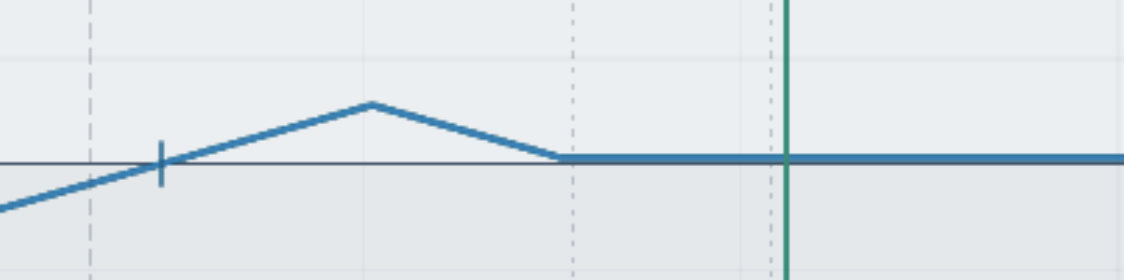

Consiste da compra de uma CALL e a venda de duas CALL em um strike acima.

Exemplo de uma operação em PETR4 (cotada a R$30,20):

| Código | C/V | Tipo | Strike | Quantidade | Preço |

| PETRG356 | C | CALL | 31,04 | 100 | 1,02 |

| PETRG366 | V | CALL | 32,04 | 200 | 0,63 |

Veja que esta estratégia pode ser analisada como uma venda de CALL (strike R$32,04) a seco que está financiando uma trava de alta (strikes R$31,04 e R$32,04). Ou seja, trata-se de uma venda de volatilidade financiando uma estratégia direcional.

O lucro máximo acontece se o ativo tiver uma pequena alta. Se o ativo ficar parado ou cair, as opções tendem a virar pó e com isto garante-se a taxa recebida na montagem (R$24,00).

O prejuízo máximo é ilimitado em caso de alta forte do ativo.

Ratio Put Spread (Booster Sintético)

Consiste da compra de uma PUT e a venda de duas PUT em um strike abaixo.

Exemplo de uma operação em PETR4 (cotada a R$30,20):

| Código | C/V | Tipo | Strike | Quantidade | Preço |

| PETRS334 | C | PUT | 29,04 | 100 | 0,62 |

| PETRS313 | V | PUT | 28,04 | 200 | 0,37 |

Veja que esta estratégia pode ser analisada como um Lançamento Sintético (venda de PUT no strike R$28,04) que está financiando uma trava de baixa (strikes R$29,04 e R$28,04). Ou seja, trata-se de uma venda de volatilidade financiando uma estratégia direcional.

Como Gerar Renda Semanal em Dólar

O lucro máximo acontece se o ativo tiver uma pequena queda. Se o ativo ficar parado ou subir, as opções tendem a virar pó e com isto garante-se a taxa recebida na montagem (R$12,00).

O prejuízo acontece em caso de queda forte do ativo, onde assume-se a obrigação de comprar 100 PETR4 por R$28,04. Porém trata-se de uma perda temporária, que só será definitiva se a empresa quebrar ou se as ações forem vendidas com prejuízo.

Esta estratégia também é conhecida como Jade Lizard ou Booster Sintético, por possibilitar um ganho adicional ao Lançamento Sintético.

Call Ratio Back Spread

Consiste da venda de uma CALL e a compra de duas CALL em um strike acima.

Exemplo de uma operação em PETR4 (cotada a R$30,20):

| Código | C/V | Tipo | Strike | Quantidade | Preço |

| PETRG334 | V | CALL | 29,04 | 100 | 2,22 |

| PETRG356 | C | CALL | 31,04 | 200 | 1,02 |

Veja que esta estratégia pode ser analisada como uma compra de CALL (strike R$31,04) a seco que está sendo financiada por uma trava de baixa de crédito (strikes R$29,04 e R$31,04). Ou seja, trata-se de uma estratégia direcional (a trava de crédito) financiando uma compra de volatilidade (a compra a seco).

O lucro máximo acontece se o ativo tiver uma alta expressiva, por conta da valorização da compra a seco de CALL. Se o ativo cair, as opções tendem a virar pó e com isto garante-se a taxa recebida na montagem (R$18,00).

O prejuízo máximo é limitado e acontece caso o ativo fique na região de R$31,04, pois a CALL a seco viraria pó e a trava ficaria ITM, o que obrigaria a desmontagem (débito de R$200,00) para evitar o exercício ou ter que permanecer posicionado no ativo.

Put Ratio Back Spread

Consiste da venda de uma PUT e a compra de duas PUT em um strike abaixo.

Exemplo de uma operação em PETR4 (cotada a R$30,20):

| Código | C/V | Tipo | Strike | Quantidade | Preço |

| PETRS356 | V | PUT | 31,04 | 100 | 1,36 |

| PETRS334 | C | PUT | 29,04 | 200 | 0,62 |

Veja que esta estratégia pode ser analisada como uma compra de PUT (strike R$29,04) a seco que está sendo financiada por uma trava de alta de crédito (strikes R$31,04 e R$29,04). Ou seja, trata-se de uma estratégia direcional (a trava de crédito) financiando uma compra de volatilidade (a compra a seco).

O lucro máximo acontece se o ativo tiver uma queda expressiva, por conta da valorização da compra a seco de PUT. Se o ativo subir, as opções tendem a virar pó e com isto garante-se a taxa recebida na montagem (R$12,00).

O prejuízo máximo é limitado e acontece caso o ativo fique na região de R$29,04, pois a PUT a seco viraria pó e a trava ficaria ITM, o que obrigaria a desmontagem (débito de R$200,00) para evitar o exercício ou ter que permanecer posicionado no ativo.

Conclusão

Veja que as possiblidades de montagens são muito grandes, pois não precisam se limitar ao Ratio de 1:2, podendo ser 2:3 ou 3:5…

A escolha dos strikes (entre OTM, ATM e ITM) também abre diversas possiblidades: apostas direcionais, compra ou venda de volatilidade, zeragem do Delta…mas é um assunto para um próximo artigo.